Что такое банковский сертификат, какими они бывают, актуально ли вообще такое вложение средств. Самое главное — чем он отличается от вклада, какой инструмент инвестирования выбрать. Важная для вкладчиков информация — на Бробанк.ру.

Что такое банковский сертификат

Это ценная бумага, подтверждающая, что гражданин вложил средства в определенный банк. То есть любые финансовые операции будут проводиться только при предъявлении этого документа. Без него ни снять деньги, ни вернуть вложенное невозможно.

При открытии сертификата к нему “прикрепляются” основные характеристики:

- сумма вложения;

- срок действия ценной бумаги (максимум — 3 года);

- процентная ставка;

- номинал, это могут быть только рубли;

- вид документа.

То есть все те же параметры, что характерны для обычного вклада. Только периодичности выплаты процентов нет, они выдаются клиенту разово при погашении (возврате) сертификата.

Сберегательные банковские сертификаты — продукт для физических лиц. Юридические получают депозитные сертификаты.

Именные банковские сертификаты

Это значит, что ценная бумага принадлежит конкретному человеку, и только он сможет обратиться в банк и обналичить средства. Точно также, как и со вкладом. Единственное отличие от вклада — погасить сертификат можно в любом отделении банка, хоть в другом регионе. Вклад же закрывается только в том отделении, где был открыт.

Именной банковский сертификат может быть передан другому человеку в рамках цессии (переуступки прав). Например, отец решил отдать документ и права на деньги ребенку. На обратной стороне ценной бумаги вписывается новый владелец, передача фиксируется в банке.

Именной сертификат оформлен на конкретного гражданина, поэтому может быть изъят в рамках исполнительного производства.

Неименные сертификаты

Иначе их называют на предъявителя. То есть ценная бумага не регистрируется на конкретного человека. Кто ее в банк принесет, тот и получит в итоге деньги. Такие документы были весьма популярными, их могли оформлять и передавать в качестве подарка.

Но банковские сертификаты на предъявителя несли большой риск. В случае кражи или утери кто угодно мог обратиться в банк и забрать деньги раньше отведенного срока. Сертификат, как и вклад, можно погасить досрочно с потерей процентов, и преступники этим пользовались.

Если человек терял сертификат на предъявителя, ему предстояла сложная судебная процедура восстановления своих прав. Первым делом гражданин должен был незамедлительно обратиться в банк и по регистрационным данным заблокировать ценную бумагу, а после идти в суд ее восстанавливать.

В связи с большим ворохом проблем и тем, что сертификаты на предъявителя не были защищены АСВ (система страхования вкладов), с 1 июня 2018 года Центральный Банк запретил выдачу неименных бумаг.

То есть действующие пока что сертификаты на предъявителя погасить можно, а новые получить уже нельзя. Если учесть, что документ действует только 3 года, то вскоре они вообще исчезнут.

Сертификат как инструмент инвестирования

Банковский сертификат — это инструмент по хранению собственных средств. Его покупку рассматривают граждане, изучающие инструменты инвестирования. Но если изучить статистику, россияне отказываются от приобретения этой ценной бумаги в пользу вклада.

Объем действующих сберегательных сертификатов по данным Центрального Банка:

- январь 2017 года — более 485 000 штук;

- июль 2017 года — 460 000 штук;

- январь 2018 — почти 388 000 штук;

- июль 2018 — 363 000;

- январь 2019 года — 151 000;

- июль 2019 года — 53 270 штук;

- январь 2020 — около 33 000;

- июль 2020 — 21 737 штук.

То есть отчетливо прослеживается динамика кардинального снижения количества действующих сберегательных банковских сертификатов. Можно сделать вывод, что люди сдают ценные бумаги и новые не покупают.

Рынок банковских сертификатов контролирует ЦБ РФ. Банки обязаны передавать ему информацию о выданных и погашенных ценных бумагах.

Если рассмотреть предложения крупных российских банков, то они больше не занимаются выдачей и обслуживанием банковских сертификатов. Так, в Сбербанке, ВТБ и Газпромбанке этой услуги для физлиц нет.

Получение и обслуживание сертификата

Если вам удалось найти банк, выдающий такие ценные бумаги, вы можете обратиться в его отделение с паспортом, где на месте будет оформлен сертификат. Банковские сертификаты могут выпускаться только как именные продукты, на выданном бланке будут отражены данные держателя и параметры обслуживания.

- вкладчик выбирает срок до 3 лет, он фиксируется на документе;

- по вкладу будет действовать фиксированный процент;

- проценты выплачиваются только после возврата сертификата в банк, то есть одной суммой;

- всегда можно погасить сертификат досрочно, но тогда ставка пересчитается по ставке до востребования, обычно это 0,01% годовых. То есть доходности не будет;

- вложенная по именному документу сумма участвует в системе страхования вкладов. Если банк закроется, инвестор получит возмещение.

Сертификаты банков можно оставлять в наследство (по завещанию, наследование в общем порядке). Также их можно использовать в качестве залога для финансовых сделок с банками.

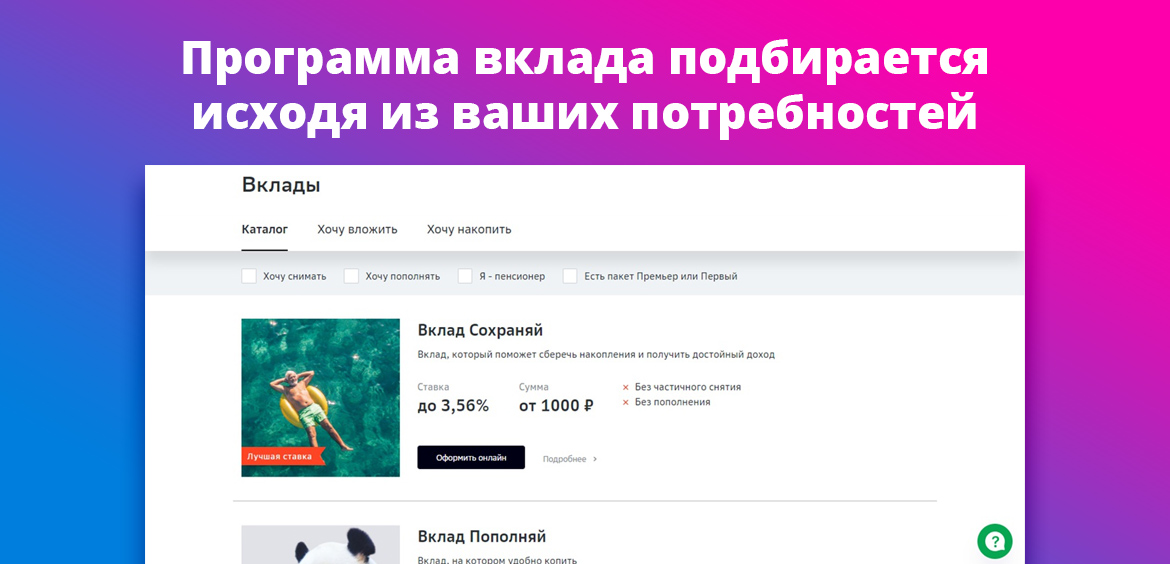

Вклад или сертификат

В последнее время россияне практически полностью отказались от сертификатов в пользу вкладов. Доходность по ценной бумаге может оказаться несколько выше, но это превышение несущественное, то есть критической роли в выборе не играет.

Чем стандартный вклад лучше:

- его можно пополнять, если выбрать программу с соответствующей опцией. Это отлично подходит тем, кто планирует делать накопления;

- можно выбрать программу с возможностью частичного снятия, сертификат коммерческого банка такой возможности никогда не предполагает;

- с ним можно проводить операции, просто придя в банк с паспортом. В другом случае обязательно нужно предъявить сертификат;

- при утере сертификата его придется восстанавливать;

- вклад можно пролонгировать по сроку его окончания. Если сертификат закончится, для продления вложения нужен перевыпуск новой бумаги.

Банковский вклад — более удобный и функциональный инструмент инвестирования, поэтому граждане стали выбирать именно его. Раньше востребованность сертификатов была продиктована возможностью выпуска их на предъявителя, но с 2018 года выдаются только именные ценные бумаги.

Как сдать ценную бумагу

Спешить не нужно, для получения заявленной доходности нужно подождать окончание срока действия ценной бумаги. Даже если это сертификат на предъявителя, то он все равно действующий, несмотря на то, что такие бумаги больше не выпускаются.

Вы посещаете любое отделение обслуживающего банка, предоставляете кассиру паспорт и сам сертификат. На месте сразу выдаются деньги. При желании можно сразу открыть здесь же вклад, выбрав любой продукт из линейки.

Частые вопросы

Если это сертификат на предъявителя, обналичить его сможет любой человек. Если ценная бумага именная, только владелец.

Выдаются ли банковские сертификаты несовершеннолетним?

Получение ценной бумаги доступно гражданам с 14 лет. Если сертификат оформляется лично несовершеннолетним, он получает полное право распоряжаться им. Если документ на ребенка оформляет родитель, тогда для операций по нему требуется родительское разрешение.

Что делать, если я потерял именной сертификат?

Необходимо обратиться в банк с паспортом и составить заявление на восстановление документа.

Можно ли снять с сертификата деньги по доверенности?

Владелец именного сертификата может составить у нотариуса доверенность на любое лицо. Это лицо сможет погасить сертификат, сняв деньги.

Банковский сертификат, что это простыми словами?

Это ценная бумага, подтверждающая, что вы вложили деньги в банк на определенных условиях. Если вы оформили ее на год, то через год можете прийти в банк, предъявить сертификат и забрать деньги вместе с начисленными процентами.

Северо – Западная академия государственной службы.

Факультет переподготовки государственных служащих.

На тему: “Ценные бумаги и их рынки”

Санкт – Петербург.

1. Общая характеристика российского рынка ценных бумаг стр. 3

2. Инструменты займа стр. 3

2.1. Облигации стр. 3

2.2. Векселя стр. 8

2.3. Сертификаты стр. 10

3. Инструменты собственности стр. 11

4. Структура и классификация рынка ценных бумаг стр. 12

5. Активность рынка ценных бумаг стр. 14

6. Заключение стр. 15

7. Список используемой литературы стр. 16

Российский рынок ценных бумаг находится в стадии становления, активно формируются его элементы и инфраструктура.

Основная задача, решаемая на рынке ценных бумаг, — обеспечение взаимодействия нуждающихся в заемном капитале и тех, кто может его предоставить, т.е. эмитентов и инвесторов. Решение этой задачи способствует перераспределение ресурсов на наиболее эффективные направления на основе рыночных механизмов.

Основными проблемами развития рынка ценных бумаг в России являются:

· Расширение масштабов рынка за счет увеличения числа видов и массы ценных бумаг, количества эмитентов и инвесторов, возникновения и развития разнообразных сегментов рынка в соответствии с интересами его участников;

· Переход от преобладания первичного размещения ценных бумаг к развитию вторичного рынка при наращивании объемов и доли публичного размещения ценных бумаг по сравнению с частным;

· Развитие профессиональной деятельности, определение организационных форм рынка, формирование системы торговли акциями, облигациями и другими ценными бумагами;

· Создание инфраструктуры фондового рынка, обеспечивающей четкое ведение реестров, депозитарные и расчетно–клиринговые услуги, информационное и правовое обслуживание;

· Налаживание регулирования рынка ценных бумаг на основе взаимодействия государственных органов и организаций профессиональных участников.

Рынок ценных бумаг объединяет часть кредитного рынка (рынок инструментов займа или долговых обязательств) и рынок инструментов собственности, т.е. охватывает операции по выпуску и обращению инструментов займа, инструментов собственности, а также их гибридов и производных.

К инструментам займа относятся: облигации, векселя, сертификаты.

Облигация – долговое обязательство, приносящее проценты, обычно выпускаемое сериями.

Эмитент облигаций обязуется выплатить через определенный период времени основную сумму долга и периодически, обычно раз в пол года, выплачивать проценты. В отличие от векселей и других долговых обязательств эмиссия облигаций санкционирована – советом директоров корпорации или иным управляющим органом. Облигации обеспечиваются залогом какого-либо имущества корпорации и печатаются на специальном бланке, скреплены печатью эмитента.

· по методу выплат

· по эмитентам

· по степени надежности

· по срокам погашения

· по иерархичности требований.

а) Облигация аккумуляционная, накопительная – продается с дисконтом. Если такую облигацию сохранить до погашения, то процентный доход по ней будет представлять собой разницу между номинальной стоимостью облигации и ценой покупки. Если облигация реализована до погашения, то доход определяется как разница между ценой продажи и ценой покупки.

б) Облигация купонная – облигация, к которой прилагаются процентные купоны. Выплаты процентов производятся по предъявляемым владельцами купонам.

в) Дисконтная облигация – продается ниже своей номинальной стоимости. При высоком дисконте снижается риск долгосрочного погашения облигаций.

г) Облигация с потоком наличности – гибридная ценная бумага, соединяющая особенности традиционных обеспеченных ипотекой облигаций и обычных ценных бумаг, выпускаемых на основе пула ипотек или других кредитов. Представляет собой долговое обязательство эмитента с фиксированным купонным доходом и графиком платежей. Является полностью окупаемым финансовым инструментом со средним сроком обращения, равным или меньшим сроку существования неделимого пула ипотек, который служит ее обеспечением.

д) Облигация с плавающей ставкой – долговой инструмент, выпускаемый крупными корпорациями и финансовыми организациями, процентная ставка по которому привязана к какой-нибудь другой процентной ставке, чаще всего к ставке по казначейским векселям, и ее периодически корректируют таким образом, чтобы она превышала базовую ставку.

е) Облигация, индексированная относительно цены товара – облигация, привязанная к цене соответствующего товара (золото), выпускается в целях защиты от инфляции.

ж) Доходная облигация – облигация, процент по которой выплачивается только в том случае, если корпорация – эмитент получает прибыль.

з) Облигация, дающая право на участие в прибылях, -облигация, которая кроме права на получение гарантированного фиксированного процента дает еще право на участие в прибылях компании-эмитента.

а) Облигация муниципальная застрахованная – муниципальная облигация, выпускаемая со страховым покрытием риска неуплаты основной суммы долга и процентов. Страховая премия выплачивается эмитентом, а облигация получает высокий рейтинг в силу того, что она защищена от невыполнения обязательств.

б) Облигация государственного агентства – облигация, выпускаемая американскими государственными учреждениями и корпорациями с государственным участием для покрытия своих долгов. Рейтинг надежности этих облигаций лишь немного ниже рейтинга казначейских бумаг.

в) Облигация корпорации – всякое долгосрочное финансовое обязательство, эмитированное корпорациями, действующими в отраслях, отличных от коммунального хозяйства, банковской сферы и железнодорожного транспорта. Поступления от продажи облигации используются для расширения производства, пополнения оборотного капитала и выплаты других долгов.

г) Облигация органов власти – облигация, выпущенная правительственным агентством или государственной корпорацией по управлению государственным предприятием и оплачиваемая из его доходов.

а) Высоконадежная облигация – первоклассная, золотообрезная облигация, выпускаемая компанией, которая на протяжении нескольких лет получает солидную прибыль и выплачивает держателям облигаций процент без задержки.

б) Облигация с высоким рейтингом – облигация с рейтингом ААА или АА, присваиваемым рейтинговыми агентствами.

в) Мусорная облигация – бросовая облигация, высокие процентные ставки по которой служат компенсацией повышенного риска неуплаты по ней. Это бумаги низкого инвестиционного уровня, они имеют рейтинги В.

г) Облигация без обеспечения – облигация, погашение которой не обеспечено каким-либо активом.

д) Облигация “с подушкой” – облигация высшей категории надежности с высокой процентной ставкой, продается с премией, т.е. по цене выше номинала, обычно до погашения приносит более высокий доход.

а) Досрочно погашаемая облигация — облигационный выпуск, которой может быть полностью или частично погашен корпорацией-эмитентом при определенных условиях.

б) Рентная облигация – бессрочная облигация, не имеющая фиксированной даты погашения.

в) Промежуточная облигация, или временная облигация, — такие облигации часто выпускаются на период до эмиссии постоянных облигаций с целью удовлетворения потребности в капитале.

г) Краткосрочная облигация – облигация, срок погашения которой обычно не менее 2 лет.

д) Среднесрочная облигация – облигация, подлежащая погашению по требованию, не имеющая фиксированного срока погашения. Предъявить облигацию к погашению можно по истечении некоторого установленного периода времени.

е) Долгосрочная корпоративная облигация – долговые обязательства промышленных корпораций и финансовых компаний, действующих в сфере коммунальных услуг, и телефонных компаний. Срок обращения постоянных облигаций варьируется от 10 до 40 лет, а промежуточных – от 4 до 10 лет. Облигации с высокой степенью надежности, имеют рейтинг ААА и АА. Часто новые выпуски реализуются по ценам выше или ниже номинала в зависимости от текущего дохода по ним. Более старые облигации с низкими процентными купонами реализуются, как правило с дисконтом.

ж) Пролонгированная облигация – долговое обязательство, которое не погашается по истечении срока его обращения, а пролонгируется и продолжает приносить проценты.

а) Облигация с преимуществом – облигация, имеющая преимущество перед другими облигациями, выпущенными той же компанией.

б) Младшая облигация – субординированная или второстепенная облигация по сравнению с облигациями других выпусков. В случае ликвидации предприятия-заемщика младшие облигации дают меньше прав на активы заемщика и оплачиваются после удовлетворения претензий по другим эмиссиям.

в) Облигация высокого ранга – облигация, которая является старшей случаях, когда существует иерархичность требований.

г) Старшая облигация – облигация, которая имеет преимущественное право на активы заемщика в случае его ликвидации.

Вексель – вид ценной бумаги, представляющей безусловное и бесспорное денежное долговое обязательство строго установленной формы. Вексель может быть:

Простой вексель – вексель, содержащий простое и ничем не обусловленное обещание векселедателя (должника) уплатить определенную сумму векселеполучателю (кредитору).

Движение простого векселя:

Переводной вексель – это вексель, содержащий простое и ничем не обусловленное предложение (точнее – приказ) векселедателя третьему лицу уплатить определенную сумму векселеполучателю.

Движение переводного векселя:

Векселя для акцепта

Акцепт –принятый к оплате переводной вексель (тратта), т.е. одна из форм безналичных расчетов.

Товарный вексель – в основе денежного обязательства, выраженного товарным векселем, лежит товарная сделка, коммерческий кредит, оказываемый продавцом покупателю при реализации товара.

Финансовый вексель – в основе долгового обязательства, выраженного финансовым векселем, лежит финансовая операция, не связанная с куплей-продажей товаров.

Дружеский вексель – это вексель, за которым не стоит никакой реальной сделки, никакого реального финансового обязательства. Обычно дружескими векселями обмениваются два реальных лица, которые находятся в доверительных отношениях, для того чтобы учесть или отдать в залог этот вексель в банке, получив под него реальные деньги, или использовать данный вексель для совершения платежей за товары.

Бронзовый вексель – это вексель, за которым не стоит никакой реальной сделки, никакого реального финансового обязательства, при этом хотя бы одно лицо, участвующее в векселе, является вымышленным.

Сертификат – долговое обязательство коммерческого банка как свидетельство о денежном вкладе.

а) Депозитный сертификат – письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы депозита и процентов по нему.

б) Сертификат денежного рынка – депозитный сертификат сроком на шесть месяцев.

в) Валютный сертификат – обратимый инструмент, пригодный для купли продажи в валютных дилинговых операционных залах. Представляет собой обязательство, выпускаемое первоклассным банком с обещанием оплатить вклад (депозит) в конкретный день и в конкретном месте. Поскольку валютный сертификат выпускается на предъявителя, он может передаваться другому держателю путем продаж без обязательного уведомления об этом эмитента сертификата. Валютный сертификат представляется к оплате в определенный день и установленным способом, эмитента совершенно не интересует судьба этой бумаги со дня его выпуска и до даты погашения.

Особенности депозитных сертификатов:

· ценные бумаги, выпускаемые исключительно коммерческими банками;

· выпуск сертификатов как ценных бумаг регулируется банковским законодательством;

· право требования по сертификатам может уступаться другим лицам;

· не могут служить расчетным или платежным средством за товары и услуги.

Депозитные сертификаты обычно имеют более низкие процентные ставки, чем обычные срочные вклады (депозиты), которые помещаются на такой же период.

Это объясняется тем, что эмитент дает покупателю ликвидность, и эта ликвидность неоценима, поскольку при возникновении у инвестора потребности в средствах он может продать бумагу, выпущенную другой стороной. Иными словами, ему нет надобности заимствовать средства на свое имя. По сути он использует не свою кредитоспособность, а кредитоспособность эмитента.

Инструмент собственности – это свидетельство о доле в собственности компании.

а) Обыкновенная акция – ценная бумага, дающая право на долю в активах и прибылях компании-эмитента и право голоса при принятии решений. У акции нет конечного срока погашения и для нее характерна ограниченная ответственность, т.е. инвестор не может потерять больше чем вложил в акцию, так как он не отвечает по обязательствам компании-эмитента.

б) Варрант, выпускаемый обычно вместе с акциями, документ, удостоверяющий право акционера на покупку акций из новых выпусков на льготных условиях.

в) Конвертируемая привилегированная акция – ценная бумага (неделимая и негасимая), которая в отличие от обыкновенных акций не дает права голоса, но имеет право на получение фиксированного дохода и право конверсии в обыкновенные акции при определенных условиях. Строго говоря, она не считается собственным капиталом компании и занимает промежуточное положение между инструментами собственности и инструментами займа. Если привилегированная акция конвертируется в обыкновенную акцию, то она становится титулом собственности.

г) Опцион, выпущенный компанией, — акционерный опцион; это контракт, который дает право купить или продать акции по заранее оговоренной цене в течение некоторого периода времени до определенной даты включительно. При наступлении этой даты опцион теряет силу. Опционами акций крупных корпораций обычно торгуют на опционных биржах. Опционный контракт в течение времени своего действия может обращаться на вторичном рынке.

д) Конвертируемая облигация – дает владельцу право в определенный момент времени или при определенных условиях обменять ее на другие ценные бумаги корпорации-эмитента на льготных условиях. Как правило, это необеспеченные долговые инструменты.

Промежуточное положение между долговыми ценными бумагами и инструментами собственности занимают гибридные инструменты, к которым относятся ценные бумаги, имеющие признаки как облигаций, так и акций.

Структура рынка ценных бумаг

Первичный рынок – это рынок первичных и вторичных эмиссий ценных бумаг, на котором осуществляется их начальное размещение среди инвесторов.

Вторичный рынок – это рынок, где обращаются реализованные на первичном рынке ценные бумаги.

Вторичный рынок включает:

а) Биржевой рынок – операции на фондовыхбиржах – организациях, которые создают условия для обращения ценных бумаг. Нормативные правила допуска ценных бумаг на фондовый рынок достаточно строгие.

б) Внебиржевой рынок охватывает рынок операций ценными бумагами вне биржи: первичное размещение, а также перепродажу ценных бумаг тех эмитентов, которые не желают или не могут попасть на биржу.

Роль денег в рыночной экономике

Ключевые понятия, Термины, Определения.

Роль денег в рыночной экономике.

Какое понятие или термин соответствует определению:

Функция денег, состоящая в том, что при помощи денег устанавливается пропорция, в которой один товар или услуга обменивается на другой товар или услугу?

· Средство обмена

· Средство измерения стоимости товаров и услуг +

· Средство образования и накопления сбережений

· Средство платежа

Функция денег, состоящая в том, что при помощи денег осуществляются трансфертные платежи, т.е. операции, не связанные с оплатой товаров и услуг?

· Средство платежа +

Функция денег, состоящая в том, что домашние хозяйства образуют и накапливают свои сбережения?

· Средство образования и накопления сбережений +

Функция денег, состоящая в том, что при посредстве денег осуществляется обмен товарами и услугами?

· Средство обмена +

Какую функцию выполняют деньги в ситуации:

Безработный получает пособие по безработице?

· Средства обмена

· Средства платежа +

· Средства накопления сбережений

Дантист говорит своему пациенту: «За пломбирование каждого зуба вам придется заплатить 500 рублей»?

· Средства измерения стоимости +

Пациент заплатил дантисту 1000 рублей за пломбирование?

· Средства обмена +

Домашняя хозяйка часть месячной зарплаты мужа отложила на приобретение стиральной машины?

· Средства накопления сбережений *

Виды денег и их свойства

Виды денег и их свойства.

Денежный вклад в банк, который предусматривает, что банк обязан вернуть вкладчику принадлежащие ему деньги по первому требованию вкладчику?

· Депозит до востребования +

· Срочный депозит

Все виды депозитов, выполняющие те или иные функции денег?

· Товарные деньги

· Кредитные деньги

· Безналичные деньги +

Денежная система, предполагающая, что выпускаемые в обращение Центральным банком банкноты свободно размениваются на золотые монеты?

· Золотомонетный стандарт +

· Золотослитковый стандарт

· Золотовалютный стандарт

· Денежный агрегат М1

Долговые обязательства Центрального банка данной страны, являющиеся общепризнанным средством платежа и выполняющие функции денег?

· Денежный агрегат М2

· Денежный агрегат М3

Способность наличных и безналичных денег непосредственно служить в качестве средства платежа или быстро и с минимальными издержками превращаться в средство платежа?

· Ликвидность денег +

Имеющаяся в экономике сумма наличных денег, вкладов до востребования и всех видов срочных и сберегательных вкладов?

· Денежный агрегат М3 +

Товар (например, золото или серебро), который выполняет функции денег?

· Товарные деньги +

Денежный вклад в банк, по условиям которого устанавливается точная дата, когда вкладчик получает возможность без штрафных санкций со стороны банка снять деньги со своего вклада?

· Срочный депозит +

Денежная система, при которой Центральный банк данной страны разменивает выпускаемые им банкноты на золотые слитки?

· Золотослитковый стандарт +

Сумма находящихся в экономике наличных денег и вкладов до востребования?

· Денежный агрегат М1 +

Денежная система, при которой банкноты обменивались на иностранную валюту (например, доллары США), разменную на золото?

· Золотовалютный стандарт +

Показатель денежной массы, включающий денежную наличность, депозиты до востребования и небольшие срочные и сберегательные депозиты?

· Денежный агрегат М2 +

Операции банка, направленные на мобилизацию свободных денег, имеющихся в экономике?

· Пассивные операции банка +

· Активные операции банка

· Банковские ссуды

· Кредитная линия

· Ипотечный кредит

Операции банка, которые состоят в сдаче в аренду оборудования, приобретенного банком, с предоставлением клиенту права на последующий выкуп этого оборудования?

· Ипотечный кредит +

Сумма имеющихся в распоряжении банка наличных и безналичных денег, ссуд, предоставленных фирмам и частным лицам, а также зданий, оборудования и прочего имущества, являющегося собственностью банка?

· Лизинг +

· Активы банка

· Баланс банка

Единство активов и их структуры, с одной стороны, и пассивов (долговых обязательств) и их структуры, с другой стороны, отражающее объемы различных операций банка?

· Пассивы банка

· Баланс банка +

Инвестиции привлеченных банком денег в форме ссуд, покупок государственных и частных ценных бумаг и формирования резервов в виде депозита в Центральном банке?

· Активные операции банка +

Сумма долговых обязательств банка?

· Активы банка +

Объем кредита клиенту банка, предполагающий, что выплаты денег распределяются на несколько этапов в течение определенного срока?

· Банковские ссуды +

Установленное Центральным банком отношение минимальной суммы резервов в виде депозита к общей сумме вкладов?

· Норма резервов коммерческого банка +

Банковский кредит, предоставляемый под залог недвижимости?

· Кредитная линия +

При развитии любого дела, науки, производства время от времени требуется пополнять бизнес деньгами. Получить средства, помимо собственной прибыли, можно несколькими способами: привлечь средства учредителей или взять в долг. Один из вариантов получения средств на развитие — запуск в обращение эмиссионных ценных бумаг, подтверждающих права их владельца на долю капитала, активы. Но не только эти задачи и цели преследует выпуск ценных бумаг. Рассмотрим их виды, классификации, основные понятия подробнее.

Понятие ценной бумаги

Ценная бумага — документ, подтверждающий при соблюдении формы и обязательных реквизитов имущественные или неимущественные права. Это источник постоянного или разового дохода. Гражданский кодекс РФ гласит, что одновременно с ценными бумагами в собственность передаются указанные в них права.

Юридически данный актив является документом, подтверждающим права собственника, а экономически — это часть капитала, его доля, условия распределения прибыли.

Ключевые признаки и свойства ценной бумаги

Документ должен иметь ряд специальных признаков и свойств — иначе говоря, быть:

- документарным, составленным официально;

- правовым, обращаемым, доступным, стандартным, подтверждающим право владельца его продать или купить;

- регулируемым, рыночным, ликвидным, подчиняющимся общим правилам;

- оборотоспособным, способным выступить объектом сделок;

- достоверным, дающим возможность предъявить какие-либо требования.

Ценные бумаги документально подтверждают вложение средств.

Виды ценных бумаг

Приняты следующие варианты классификации:

- срок;

- происхождение;

- класс;

- вариант;

- владелец;

- выпуск;

- регистрация;

- страна выпуска;

- эмитент;

- оборот;

- цель;

- риск.

По видам можно разделить на следующие категории:

- основные, дающие право на товар, деньги, имущество. Это акции, сертификаты, чеки, векселя и т. д.;

- производные финансовые инструменты — фьючерсы, опционы, свопы, депозитарные расписки и т. д.

Другая классификация для основных ценных бумаг

Долевые ценные бумаги — дают владельцу право на долю в уставном капитале компании. К категории долевых ценных бумаг относятся акции (как обыкновенные, так и привилегированные). Владельцы обыкновенных акций имеют право голоса на собрании акционеров.

Долговые ценные бумаги — удостоверяют, что эмитент должен держателю некую сумму (или передать держателю некое имущество). По сути, долговая расписка. В этой категории выпускают облигации, векселя, депозитные и сберегательные сертификаты банков и другие разновидности долговых ценных бумаг. Но не всегда расписка — ценная бумага. Например, коносаменты использовались во внешней торговле для подтверждения наличия договора о транспортировке товара.

Производные ценные бумаги – инструменты инвестирования, которые дают право (или обязывают) купить (или продать) базовый актив на оговорённых условиях. Базовым биржевым активом может быть ценная бумага (например, биржевой лот акций какой-либо компании), иностранная валюта или товар (например, баррель нефти определённого сорта). В этот класс входят фьючерсы, форварды, опционы эмитента и т. д.

Среди видов ценных бумаг выделяют наиболее популярные

Акции — именные ценные бумаги, на предъявителя и других типов, выпускаются акционерными обществами. Обеспечивают право выплаты дивидендов, участия в административном управлении работы компании, получении определённой доли имущества, если акционерное общество ликвидируется. Бывают обыкновенными или привилегированными. Все акции в современной России именные.

Облигации подтверждают обязательство возврата вложенной суммы через определённый срок с процентными выплатами или без и являются долговым обязательством. Облигации делятся на срочные и бессрочные. Если срок не установлен — это бессрочная облигация. Если по облигации не выплачивают проценты, то их размещают дешевле номинальной стоимости. Доход в этом случае образуется при погашении по номиналу.

Если облигация выпускается государством, называется государственной (облигацией федерального займа). Также облигации подразделяются на субфедеральные (выпускаются субъектами РФ, например, Москвой и Санкт-Петербургом), муниципальные облигации, выпущенные органами местного самоуправления, банковские, корпоративные и т. д. Незарегистрированная на любое лицо облигация называется предъявительской ценной бумагой.

Вексель — неэмиссионная ценная бумага, подтверждает денежные долговые обязательства. Они удостоверяют обязанность выплатить указанную сумму в установленные сроки. Экономический смысл облигации и векселя сходен. Отличие векселя от облигации заключается в том, что первый может быть нестандартным, его проще выписать — вексель содержит обещание уплаты суммы, срок, место выплаты, наименование получателя, подпись и дату. Облигации считаются более надёжными ценными бумагами, чем векселя того же эмитента.

Банковские сертификаты подтверждают внесение денег в банк с условием обязательного возврата вложенной суммы и процентов через определённый срок. По экономическому смыслу похожи на банковский сберегательный вклад в тот же банк, но в отличие от денежных вкладов сертификат нельзя пополнить, пролонгировать или погасить частично. Процентные риски одинаковы.

Чеки — разновидность банковских ордерных ценных бумаг, являются поручением банку выплатить указанную в них сумму. Выдать чек может физическое или юридическое лицо, имеющее открытый банковский счёт и право распоряжаться денежными средствами. Держателю чека при предъявлении выплачивается или перечисляется определённая сумма. В 1992–94 гг. государство выпускало ещё одну разновидность чеков — приватизационные.

Закладные — вид документарных ценных бумаг. Удостоверяет, что владелец закладной передал в залог определённое имущество.

Инвестиционные именные паи подтверждают права держателя пая на долю имущества, которое является частью паевого инвестиционного фонда. Владельцы инвестиционных паёв получают право в любое время погасить их.

Фьючерсы — производные инструменты, подтверждают обязательство приобрести (и продать) товар в будущем по цене, которая зафиксирована сегодня. При заключении срочного контракта ничего не продаётся и не покупается. Речь идёт только о будущем обязательстве. Цена фиксируется на дату приобретения контракта, при этом продавец обязуется продать, а покупатель купить товар по указанной в договоре стоимости. Перекупаться фьючерс может сколько угодно раз.

Опцион напоминает фьючерс. Здесь также заключается контракт, по которому покупатель берёт на себя право купить, а продавец продать какой-либо товар по фиксированной цене. Но в отличие от фьючерсного контракта, для держателя опциона речь идёт о праве, а не обязанности. Опцион выполняют, если он будет выгодным. А вот для продавца опциона его выполнение обязательно. Поэтому при выпуске опциона покупатель выплачивает премию. Допустим, цена акции Х сегодня 1 руб. Выпущен опцион на право покупки Х по цене 1,2 руб. и сроком обращения месяц. Премия 20 коп. Прошёл 1 месяц, цена акции Х 1,3 руб. Опцион предъявлен к оплате. Продавец опциона терпит убыток 10 коп. на каждую акцию, но этот убыток перекрывается премией, так что продавец по итогам заработал 10 коп. на каждой акции.

Профессионалы на биржах выстраивают целые системы из комбинаций фьючерсов и опционов. Таким образом они «улавливают» возможности для получения прибыли при самых разных вариантах движения цен. Игра случайного человека на одном контакте «на удачу», как правило, приводит к потере вложенных средств.

Своп выступает разновидностью договора о проведении обмена финансовыми активами или платежами согласно условиям, указанным в контракте. Основное преимущество свопа — снижение рисков.

На финансовом рынке действуют и другие виды ценных бумаг. Все они имеют общие признаки и отличия, поскольку в каждой есть хотя бы один новый элемент.

Методы оценки ЦБ (ценных бумаг)

Оценка осуществляется с целью определения рыночной стоимости для получения кредита, совершения сделок купли/продажи активов, установления размера уставного капитала. Методик по вычислению реальной цены несколько. Выбор метода зависит от поставленных задач. Каждый включает анализ информации, позволяющий определить рыночную цену ЦБ.

Все методики можно разделить на три основных группы: доходная, затратная, сравнительная.

К популярному относится сравнительный подход, использующий методы:

- сделок, когда изучается стоимость аналогичных компаний, пакетов ценных бумаг. В сравнение включается цена пакета, а не единичной бумаги;

- капиталов — метод основан на использовании цен, имеющихся на открытых рынках. Для сравнения берётся цена покупки одной акции;

- отраслевых коэффициентов, когда берутся рекомендуемые соотношения цен и нескольких финансовых параметров.

При оценке портфеля учитываются следующие критерии:

- стоимость аналогов;

- спрос и предложения;

- ликвидность;

- доходность;

- надёжность;

- особенности эмитента.

Для оценки рекомендуется обращаться в специализированные компании, работающие на данном рынке.

Стоимость ценных бумаг

Стоимость актива — это рыночная характеристика, денежный эквивалент его свойств, возможностей с учётом целей и методов оценки. Во многом стоимость зависит от соотношения спроса и предложения. В процессе эмиссии стоимость является величиной расходов на выпуск и размещение, при покупке оценивается будущий доход, при конвертации — цена замещения актива.

Основные виды оценки стоимости

Номинальная стоимость указывается в сертификате или в проспекте эмиссии. Определяется при выпуске фондовых активов в обращение после решения учредителей. Это постоянная величина. Законодательство запрещает размещать акции по цене ниже номинальной. Однако даже при первичном размещении на официальном фондовом рынке акции могут от неё сильно отклоняться (в большую сторону). На вторичном фондовом рынке цена никак не привязана к номинальной стоимости — может быть как больше, так и меньше. В РФ есть немало АО, созданных в результате приватизации. Номинальная их стоимость была выражена в твёрдых советских рублях, а в дальнейшем прошла деноминацию. Так что реальная цена таких акций может быть буквально в тысячу раз больше обозначенного денежного номинала.

Рыночная — цена, складывающаяся исходя из спроса и предложения. Это стоимость, по которой можно продать рыночные активы.

Балансовая стоимость — один из наиболее стабильных типов. Является ценой актива по данным бухгалтерского баланса. Грубо говоря, это величина чистых активов компании, делённая на число акций.

Внутренняя или действительная стоимость отражает цену, которую должен был бы иметь актив, если учитывать все факторы, влияющие на его оценку. Например, прибыль, перспективы и т. д. Это настоящая цена, которая отражает ряд экономических показателей. Зачастую её называют справедливой. В идеале рыночная стоимость должна быть близка к внутренней.

Ликвидационная – показывает размер компенсационной выплаты, которую может получить владелец при ликвидации компании, выпустившей ценную бумагу.

Разные виды стоимости используются с учётом конкретной ситуации. Так, для торговли на рынке используется рыночная цена, а если актив практически не торгуется, применяется внутренняя стоимость.

Эмиссия ценных бумаг, этапы

Эмиссия обеспечивает размещение ценных бумаг. Проходит по определённой процедуре. Её основная цель — получить дополнительные средства. В результате выпуска эмиссионных ценных бумаг происходит увеличение уставного капитала акционерных обществ.

Эмиссия бывает первичной и дополнительной. Первичная — первый выпуск ценных бумаг, последующая является дополнительным размещением.

Дополнительную эмиссию не следует путать со вторичным размещением акций. При вторичном размещении акционеры — как правило, учредители — продают свои ценные бумаги широкому кругу лиц. Уставный капитал при вторичном размещении не растёт, все деньги от продажи поступают продавцам акций, самому же АО не достаётся ни копейки.

Этапы эмиссии

- Принимается решение.

- Утверждается.

- Регистрируется выпуск.

- Размещаются бумаги.

- Производится государственная регистрация.

Примечание. Сегодня в России регистрацию отдельных выпусков облигаций можно проводить не в государственных органах, а непосредственно на бирже. Такие эмиссионные долговые ценные бумаги так и называются — «биржевые облигации».

Теоретически биржевые облигации менее надёжны, чем облигации, прошедшие госрегистрацию. На практике в состоянии дефолта могут оказаться как те, так и другие.

При проведении эмиссии кредитных организаций процедура регулируется банковским законодательством РФ и Банком России. В процессе эмиссии ЦБ РФ может составляться проспект ценных бумаг с последующей регистрацией. Регистратор ведет реестр — электронный или в бумажной форме, он нужен для учёта ценных бумаг.

Депозитарии

Участник рынка, ведущий учёт прав собственников ценных бумаг, называется депозитарием. Он же работает с цифровыми активами. Депозитарий ведет спецсчета, отмечает право собственности юридических и физических лиц, работает только с ценными бумагами.

Типы депозитариев

Расчётный — фиксирует сделки и права на активы. В настоящее время в Российской Федерации функционирует более 250 таких компаний.

Как это работает. Сергей купил акции Сбербанка. Это значит, что кто-то их продал, например, Евгений. У Сергея и Евгения есть депозитарии. Они вносят операции в свои реестры владельцев ЦБ. В результате акции Евгения списываются с его счёта, зачисляются на счёт Сергея.

Специализированный, учитывающий имущественные права, включая ценные бумаги. Работает с ПИФами, акционерными фондами и т. д. К дополнительным функциям относится уведомление ЦБ о нарушениях. На сегодня в России работает порядка 25 специальных компаний.

Центральный, обрабатывающий всю информацию рынка в режиме одного окна. Его основная задача — обеспечить прозрачность сделок, максимально уменьшить риски, повысить надёжность рынка. В Российской Федерации существует только одна такая компания.

Депозитарии обязаны работать в рамках действующего законодательства, сдавать отчёты, получать лицензии, раскрывать информацию, если данное требование установлено законом.

Права, закрепляемые ценными бумагами

Владельцы имеют право требовать денежные средства, принимать участие в управлении компанией, получать часть прибыли, товары в собственность или в залог, а также право ими распоряжаться. Права владельца ЦБ — собственника или держателя залога — зависят от типа актива.

Реквизиты ЦБ

Сертификат должен содержать ряд обязательных реквизитов. Условно их можно разделить на 2 группы:

Технические. Реквизиты включают технические данные: номер, адрес, а также подписи, печать и другую информацию.

Экономические. Такой сертификат подтверждает срок действия документа, номинал, права, кто несёт денежные обязательства и т. п. Отсутствие любого из обязательных по законодательству реквизитов лишает актив статуса.

Ставки по привилегированным акциям

Владельцы привилегированных акций получают ряд льгот:

- Часть прибыли компании в виде получения дивидендов в первоочерёдном порядке. Выплата дохода может быть установлена или как фиксированная к номиналу акции (например, 4%), тогда дивиденд не зависит от того, сколько заработала компания.

- Второй вариант – определяется алгоритм расчёта дивиденда и прописывается в уставе и проспекте эмиссии. Например, в АО ¼ всех акций — привилегированные. В Уставе сказано, что дивиденд по ним определяется как 10% чистой прибыли, поделённой на число привилегированных акций.

Ставки по привилегированным акциям (алгоритм расчёта) — величина постоянная. Акции же существуют, пока компания-эмитент действует. Поэтому определять их нужно осторожно. Например, в период высокой инфляции частные инвесторы не хотят покупать ценные бумаги с низкой ставкой. А если выпустить привилегированные акции с высокой ставкой, то через несколько лет, когда ставки на кредитном рынке упадут, может оказаться, что АО тратит слишком много на выплаты держателям привилегированных акций.

Исключение составляют ситуации, когда зафиксирован убыток за отчётный период; права на долю имущества компании при его ликвидации в приоритетном порядке до того, как его начнут делить между владельцами обычных акций.

Но данный актив лишает владельца права управлять компанией, голосовать на собраниях акционеров. Если компания не может гарантировать привилегии, владельцу предоставляется право голоса.

Бездокументарные ценные бумаги

Бездокументарные ценные бумаги не имеют физической формы. Права по данным активам фиксируются записью на спецсчетах. По своим свойствам они аналогичны документарным, но не требуют физического представления.

Ряд ценных бумаг в современной России существует только в бездокументарной форме. Например, все акции в РФ именно бездокументарные. Инвесторы получают только выписки со счетов, которые сами по себе не являются ценными бумагами.

Ценные бумаги в контексте законодательного регулирования России

Законодательство Российской Федерации регулирует рынок ценных бумаг. Основные документы:

- Гражданский кодекс РФ (гл. 7),

- Федеральный закон «О рынке ценных бумаг» № 39,

- ФЗ. Федеральный закон «Об акционерных обществах». В нормативные документы могут вноситься изменения, дополнения. Для ознакомления с действующей редакцией рекомендуется использовать документы, размещённые на правовых порталах.

Как купить ценные бумаги?

Для приобретения акций можно идти на фондовый рынок. Компании действуют через посредников — инвестиционные банки, например. Физическое лицо самостоятельно торговать на фондовой бирже не может. Для покупки акций необходимо обратиться к брокеру, который совершит сделку по поручению своего клиента и на его деньги. С брокером заключается договор, он открывает спецсчёт, куда зачисляются средства. Деньги можно внести через банковскую карту, со счёта (если есть договор банковского обслуживания, открыт счёт), через кассу брокера. Обычно условия, комиссия, способы пополнения счетов указаны на сайте брокерской компании. Торговля доступна через специальные приложения, которые устанавливаются на компьютер или мобильное устройство.

Выбирайте брокеров с лицензией. Проверить наличие действующей лицензии можно на сайте Центрального Банка РФ.

На внебиржевом рынке фондовых инструментов можно действовать непосредственно, без брокера. Например, вы хотите купить акции Н-ского завода у его работника. Находите акционера, идёте с ним к регистратору, самостоятельно заполняете все анкеты, составляете договор, подаёте поручение на перевод ценных бумаг со счёта на счёт. Без опыта сделать это сложно, но грамотный человек найдёт выход. На биржевом рынке существуют специфические риски: например, продавца могут обмануть, не заплатить. Или продавец может получить несколько выписок и продать одни и те же акции нескольким покупателям.

Как пользоваться и получить доход?

Выбрать можно и готовое решение — подобранный пакет акций, сформированные профессионалами стратегии, или торговать самостоятельно, отдавая поручения брокеру.

Рейтинг статьи 3.9 из 5

Проще говоря, это документ, где прописана фиксированная сумма денег, которую компания внесла в банк, а также срок вклада, процентная ставки и т. д.

Не путайте со сберегательным сертификатом. По сути, два этих сертификата означают практически одно и то же, но сберегательный сертификат предназначен для физических лиц, а депозитный сертификат — для юридических.

Пример употребления на «Секрете»

«Банкирами впоследствии стали те, кто понятия не имел, что такое учётная запись и депозитный сертификат — дерзость и напор были важнее. Тем не менее все очень быстро учились на практике, а кто имел хоть какое-то экономическое образование — учились быстрее других».

(Инвестор Алексей Панфёров — о выносливости в бизнесе.)

Нюансы

Существуют два основных вида ДС: именной депозитный сертификат и депозитный сертификат на предъявителя.

Именной депозитный сертификат предполагает, что его может погасить только лицо, указанное в качестве владельца сертификата. Чтобы продать именной депозитный сертификат, существует специальная процедура — цессия.

Сертификат на предъявителя не требует дополнительных формальностей при его передаче или продаже. Такой сертификат может быть предъявлен на погашение любым юридическим лицом. Как правило, проценты по такому виду ДС всегда ниже, чем по именным сертификатам.

Факт

Впервые депозитные сертификаты появились на рынке в начале 60-х годов XX века в США. В конце 60-х нововведение было признано перспективным в Великобритании, а затем ценные бумаги распространились и по другим странам. В России на законодательном уровне документ был признан в 1992 году.