Что такое банковский сертификат, какими они бывают, актуально ли вообще такое вложение средств. Самое главное — чем он отличается от вклада, какой инструмент инвестирования выбрать. Важная для вкладчиков информация — на Бробанк.ру.

Что такое банковский сертификат

Это ценная бумага, подтверждающая, что гражданин вложил средства в определенный банк. То есть любые финансовые операции будут проводиться только при предъявлении этого документа. Без него ни снять деньги, ни вернуть вложенное невозможно.

При открытии сертификата к нему “прикрепляются” основные характеристики:

- сумма вложения;

- срок действия ценной бумаги (максимум — 3 года);

- процентная ставка;

- номинал, это могут быть только рубли;

- вид документа.

То есть все те же параметры, что характерны для обычного вклада. Только периодичности выплаты процентов нет, они выдаются клиенту разово при погашении (возврате) сертификата.

Сберегательные банковские сертификаты — продукт для физических лиц. Юридические получают депозитные сертификаты.

Именные банковские сертификаты

Это значит, что ценная бумага принадлежит конкретному человеку, и только он сможет обратиться в банк и обналичить средства. Точно также, как и со вкладом. Единственное отличие от вклада — погасить сертификат можно в любом отделении банка, хоть в другом регионе. Вклад же закрывается только в том отделении, где был открыт.

Именной банковский сертификат может быть передан другому человеку в рамках цессии (переуступки прав). Например, отец решил отдать документ и права на деньги ребенку. На обратной стороне ценной бумаги вписывается новый владелец, передача фиксируется в банке.

Именной сертификат оформлен на конкретного гражданина, поэтому может быть изъят в рамках исполнительного производства.

Неименные сертификаты

Иначе их называют на предъявителя. То есть ценная бумага не регистрируется на конкретного человека. Кто ее в банк принесет, тот и получит в итоге деньги. Такие документы были весьма популярными, их могли оформлять и передавать в качестве подарка.

Но банковские сертификаты на предъявителя несли большой риск. В случае кражи или утери кто угодно мог обратиться в банк и забрать деньги раньше отведенного срока. Сертификат, как и вклад, можно погасить досрочно с потерей процентов, и преступники этим пользовались.

Если человек терял сертификат на предъявителя, ему предстояла сложная судебная процедура восстановления своих прав. Первым делом гражданин должен был незамедлительно обратиться в банк и по регистрационным данным заблокировать ценную бумагу, а после идти в суд ее восстанавливать.

В связи с большим ворохом проблем и тем, что сертификаты на предъявителя не были защищены АСВ (система страхования вкладов), с 1 июня 2018 года Центральный Банк запретил выдачу неименных бумаг.

То есть действующие пока что сертификаты на предъявителя погасить можно, а новые получить уже нельзя. Если учесть, что документ действует только 3 года, то вскоре они вообще исчезнут.

Сертификат как инструмент инвестирования

Банковский сертификат — это инструмент по хранению собственных средств. Его покупку рассматривают граждане, изучающие инструменты инвестирования. Но если изучить статистику, россияне отказываются от приобретения этой ценной бумаги в пользу вклада.

Объем действующих сберегательных сертификатов по данным Центрального Банка:

- январь 2017 года — более 485 000 штук;

- июль 2017 года — 460 000 штук;

- январь 2018 — почти 388 000 штук;

- июль 2018 — 363 000;

- январь 2019 года — 151 000;

- июль 2019 года — 53 270 штук;

- январь 2020 — около 33 000;

- июль 2020 — 21 737 штук.

То есть отчетливо прослеживается динамика кардинального снижения количества действующих сберегательных банковских сертификатов. Можно сделать вывод, что люди сдают ценные бумаги и новые не покупают.

Рынок банковских сертификатов контролирует ЦБ РФ. Банки обязаны передавать ему информацию о выданных и погашенных ценных бумагах.

Если рассмотреть предложения крупных российских банков, то они больше не занимаются выдачей и обслуживанием банковских сертификатов. Так, в Сбербанке, ВТБ и Газпромбанке этой услуги для физлиц нет.

Получение и обслуживание сертификата

Если вам удалось найти банк, выдающий такие ценные бумаги, вы можете обратиться в его отделение с паспортом, где на месте будет оформлен сертификат. Банковские сертификаты могут выпускаться только как именные продукты, на выданном бланке будут отражены данные держателя и параметры обслуживания.

- вкладчик выбирает срок до 3 лет, он фиксируется на документе;

- по вкладу будет действовать фиксированный процент;

- проценты выплачиваются только после возврата сертификата в банк, то есть одной суммой;

- всегда можно погасить сертификат досрочно, но тогда ставка пересчитается по ставке до востребования, обычно это 0,01% годовых. То есть доходности не будет;

- вложенная по именному документу сумма участвует в системе страхования вкладов. Если банк закроется, инвестор получит возмещение.

Сертификаты банков можно оставлять в наследство (по завещанию, наследование в общем порядке). Также их можно использовать в качестве залога для финансовых сделок с банками.

Вклад или сертификат

В последнее время россияне практически полностью отказались от сертификатов в пользу вкладов. Доходность по ценной бумаге может оказаться несколько выше, но это превышение несущественное, то есть критической роли в выборе не играет.

Чем стандартный вклад лучше:

- его можно пополнять, если выбрать программу с соответствующей опцией. Это отлично подходит тем, кто планирует делать накопления;

- можно выбрать программу с возможностью частичного снятия, сертификат коммерческого банка такой возможности никогда не предполагает;

- с ним можно проводить операции, просто придя в банк с паспортом. В другом случае обязательно нужно предъявить сертификат;

- при утере сертификата его придется восстанавливать;

- вклад можно пролонгировать по сроку его окончания. Если сертификат закончится, для продления вложения нужен перевыпуск новой бумаги.

Банковский вклад — более удобный и функциональный инструмент инвестирования, поэтому граждане стали выбирать именно его. Раньше востребованность сертификатов была продиктована возможностью выпуска их на предъявителя, но с 2018 года выдаются только именные ценные бумаги.

Как сдать ценную бумагу

Спешить не нужно, для получения заявленной доходности нужно подождать окончание срока действия ценной бумаги. Даже если это сертификат на предъявителя, то он все равно действующий, несмотря на то, что такие бумаги больше не выпускаются.

Вы посещаете любое отделение обслуживающего банка, предоставляете кассиру паспорт и сам сертификат. На месте сразу выдаются деньги. При желании можно сразу открыть здесь же вклад, выбрав любой продукт из линейки.

Частые вопросы

Если это сертификат на предъявителя, обналичить его сможет любой человек. Если ценная бумага именная, только владелец.

Выдаются ли банковские сертификаты несовершеннолетним?

Получение ценной бумаги доступно гражданам с 14 лет. Если сертификат оформляется лично несовершеннолетним, он получает полное право распоряжаться им. Если документ на ребенка оформляет родитель, тогда для операций по нему требуется родительское разрешение.

Что делать, если я потерял именной сертификат?

Необходимо обратиться в банк с паспортом и составить заявление на восстановление документа.

Можно ли снять с сертификата деньги по доверенности?

Владелец именного сертификата может составить у нотариуса доверенность на любое лицо. Это лицо сможет погасить сертификат, сняв деньги.

Банковский сертификат, что это простыми словами?

Это ценная бумага, подтверждающая, что вы вложили деньги в банк на определенных условиях. Если вы оформили ее на год, то через год можете прийти в банк, предъявить сертификат и забрать деньги вместе с начисленными процентами.

1 статьи 844 ГК РФ

1. Сберегательный и депозитный сертификаты являются именными документарными ценными бумагами, удостоверяющими факт внесения вкладчиком в банк суммы вклада на условиях, указанных в соответствующем сертификате, и право владельца такого сертификата на получение по истечении установленного сертификатом срока суммы вклада и обусловленных сертификатом процентов в банке, сертификат.

Владельцем сберегательного сертификата может быть только физическое лицо, в том числе индивидуальный предприниматель.

Сумма вклада, внесение которой удостоверено сберегательным сертификатом, подлежит страхованию в соответствии с о страховании вкладов физических лиц.

Владельцем депозитного сертификата может быть только юридическое лицо.

2 статьи 844 ГК РФ

2. Проценты по сберегательному или депозитному сертификату устанавливаются и выплачиваются на утвержденных банком условиях и в сроки, определенные сберегательным или депозитным сертификатом.

3 статьи 844 ГК РФ

3. Банк вправе выдавать сберегательные и депозитные сертификаты, условия которых не предусматривают право владельца соответствующего сертификата на получение вклада по требованию, при этом такой сертификат должен содержать указание на отсутствие права вкладчика на досрочное получение вклада по требованию.

4 статьи 844 ГК РФ

4. Если сберегательные и депозитные сертификаты предусматривают право владельца соответствующего сертификата на получение вклада по требованию, банком при досрочном предъявлении требования владельца соответствующего сертификата о выдаче денежных средств выплачиваются сумма вклада и проценты в размере, выплачиваемом по вкладам до востребования, если условиями соответствующего сертификата не установлен иной размер процентов.

5 статьи 844 ГК РФ

5. Сберегательные или депозитные сертификаты могут выдаваться на условиях обездвижения , в том числе обездвижения путем их хранения в выдавшем банке при условии, что такой банк в соответствии с законом вправе осуществлять хранение документарных ценных бумаг и (или) учет прав на ценные бумаги. В случае обездвижения такие сертификаты не выдаются на руки их владельцам, а права владельцев таких сертификатов закрепляются в одном сертификате, которого устанавливаются Банком России.

Банковские сберегательные сертификаты на предъявителя были очень популярны до 1 июня 2018, но в 2020 году я не смогла их купить ни в одном банке.

Расскажу, о каких сертификатах речь и как можно распоряжаться этими ценными бумагами, если у вас они еще остались.

Что такое сберегательный сертификат

Сберегательный сертификат — это ценная бумага, которая удостоверяет, что у человека есть вклад, по которому он может получить проценты вместе со всей суммой в любом филиале этого банка. Размер процентов зависит от срока.

Сберегательные сертификаты выпускались на определенный срок:

- до 30 дней;

- от 31 до 90 дней;

- от 91 до 180 дней;

- от 181 дня до года;

- от года до 3 лет;

- свыше 3 лет.

Проценты по ним начисляют в конце срока и выплачивают при погашении. Банк может проводить расчеты по сберегательным сертификатам наличными деньгами или в безналичном порядке. Но сертификат — это не деньги, расплатиться им в магазине нельзя.

Сберегательные сертификаты выпускались сериями и только в рублях. Купить сертификаты мог любой человек.

Согласно письму ЦБ, вклады, удостоверенные сберегательным сертификатом, — это один из видов банковских продуктов.

Нормативное регулирование

По закону сберегательные сертификаты могут быть только именными.

Основная информация о сберегательных сертификатах и банках, которые могут их выпускать, есть в статье 36.1 федерального закона «О банках и банковской деятельности».

Обязательные реквизиты сберегательных сертификатов, правила их выпуска и оформления — в положении Банка России

Банки ненавидят эту рассылку!

Потому что люди узнают из нее, как заработать на банках и стать богаче

Отмена сберегательных сертификатов на предъявителя в 2018 году произошла после того, как Госдума приняла поправки в гражданский кодекс и в закон «О банках и банковской деятельности». После этих изменений продажи сберегательных сертификатов резко сократились.

Сертификаты на предъявителя были анонимными, и их можно было передать любому человеку. Поэтому власти беспокоились, что их использовали для отмывания теневых доходов или давали ими взятки. Когда сертификаты стали именными, для передачи или дарения стало нужно проходить официальное оформление смены владельца и вносить изменения в систему учета банка.

По данным из статистического бюллетеня Банка России № 1 за 2018 год, в 2017 году люди купили сберегательных сертификатов на 5,536 трлн рублей

По данным из статистического бюллетеня Банка России № 1 за 2019 год, в 2018 году люди купили сберегательных сертификатов на 3,956 трлн рублей. Число покупок уменьшалось каждый месяц начиная с июля — после внесения изменений в ГК РФ

По данным из статистического бюллетеня Банка России № 1 за 2023 год, всего было выпущено сертификатов на 56,611 млрд рублей. Значит, именные сертификаты все еще существуют. Но я не нашла ни одного банка, который предлагал бы их купить

Чем отличается от вклада. В 2023 году вклады можно открыть через отделение банка или онлайн через банковское приложение. Сберегательный сертификат можно было купить только в отделении банка. Хотя сберегательный сертификат — это ценная бумага, доход по нему ничем не отличается от дохода по вкладу с юридической точки зрения.

По сертификату можно переуступить права другому человеку в порядке цессии — это основное отличие сберегательного сертификата от вклада. Вклад переуступить другому человеку нельзя.

Банк не может изменить процент ни по сертификату, ни по вкладу в течение срока их действия. В отличие от вклада, пополнить, частично погасить или пролонгировать сертификат нельзя. Когда заканчивается срок действия сертификата, банк перестает начислять по нему проценты.

Агентство страхования вкладов страхует деньги, вложенные в именные сертификаты, , как и вклады на сумму до 1,4 млн рублей. Сертификаты на предъявителя АСВ не страховало.

Виды сберегательных сертификатов. Сейчас сберегательные сертификаты могут быть только именными, сертификаты на предъявителя отменили с 1 июня 2018 года.

Сберегательные сертификаты Сбербанка на предъявителя выглядели так

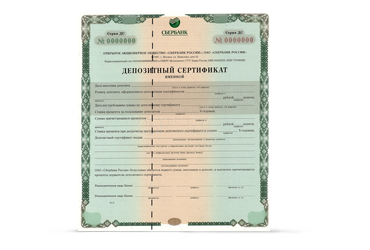

Обязательные реквизиты

Полный состав обязательных реквизитов сберегательных сертификатов можно найти в п. 1.1 положения Банка России от 03.07.2018

На каждом сертификате обязательно должно быть, в частности:

- Наименование — сберегательный сертификат и номер сертификата.

- Фамилия, имя и отчество вкладчика и его адрес — поскольку сейчас все сертификаты именные. Кроме адреса владельца на сертификате еще должны быть реквизиты банка, который его выдал.

- Размер вклада, причем написанный цифрами и прописью.

- Дата внесения вклада или депозита и дата востребования.

- Проценты, которые будут выплачены в конце срока. Они тоже должны быть указаны цифрами и прописью.

- Проценты, которые получит владелец, если захочет погасить сертификат досрочно. В этом случае ставка процента будет ниже — как и у вкладов до востребования.

Сертификат подписывает уполномоченный работник, на его подпись ставят печать.

Если обязательного реквизита не хватает, значит, сертификат недействителен. Кроме того, данные в сертификатах нельзя исправлять.

На странице 37 вестника Банка России от 30.04.2019 № 29 Центробанк рекомендует выдавать сберегательные сертификаты такого внешнего вида, если вкладчик отказывается от права получения вклада по требованию

Кто может продавать

Если у банка есть лицензия на открытие вкладов людям, он может продавать и сберегательные сертификаты.

Такие банки должны существовать больше двух лет, публиковать годовую отчетность, заверенную аудиторами, соблюдать банковское законодательство и нормативные акты Банка России. Кроме того, они должны формировать резервный фонд, выполнять экономические нормативы и участвовать в системе обязательного страхования вкладов.

Как оформить сберегательный сертификат

По статистике Центробанка, именные сберегательные сертификаты все еще существуют, но в феврале 2023 года я не нашла ни одного банка, который предлагал бы клиентам купить сберегательный сертификат. Купить и погасить сберегательный сертификат можно только лично.

Сбер, например, заявляет на сайте, что с 2018 года не выпускает и не хранит сберегательные сертификаты. На сайте «Совкомбанка» написано, что банк вправе выдавать сберегательные сертификаты, но среди услуг и продуктов такая возможность не указана.

Как получить проценты

Проценты по сберегательному сертификату обычно выплачивают в конце срока при его погашении. Чтобы погасить сертификат, владельцу надо лично прийти в офис банка.

Больше всего сберегательных сертификатов продавал Сбербанк. Поскольку сертификаты могли действовать более трех лет и по статистике ЦБ выпускаются до сих пор, какие-то сертификаты могут быть представлены к погашению. Чтобы это сделать, надо позвонить в колцентр и договориться о визите

Как обналичить

С сертификатами есть несколько нюансов:

- Владелец может обналичить сертификат только полностью, даже если сумма очень большая. Снять деньги частично нельзя.

- Если владелец закрывает сертификат досрочно, банк выплатит только минимальные проценты, которые начисляет по вкладам до востребования, и вернет основную сумму вклада.

- Чтобы обналичить сертификат, придется посетить офис банка. Закрыть сертификат дистанционно нельзя. В обмен на сертификат банк выдаст наличные деньги или переведет сумму на счет.

- Сертификат не пролонгируется автоматически. Даже если владелец пропустил дату окончания сертификата, банк выплатит проценты и сумму вклада по первому требованию. Но проценты после даты окончания сертификата банк начислять не будет.

Что делать, если сберегательный сертификат утерян

Если владелец потерял сертификат на предъявителя, права по нему придется восстанавливать через суд. Например, в Оренбурге суд признал утерянный из-за ремонта сберегательный сертификат на предъявителя недействительным и восстановил права по нему.

Владелец может обратиться в суд, если сертификат украли. Такие дела сложнее, потому что придется доказывать, что владелец никому не передавал сертификаты и не получал деньги после их погашения. Например, в 2019 году суд в Ярославле рассматривал такое дело. Согласно версии истицы, помощница тайно забрала у нее два сберегательных сертификата на предъявителя и погасила в банке. Суд решил взыскать деньги только за один сертификат, потому что в ходе разбирательства выяснилось: деньги по второму помощница частично потратила с ведома истицы, а частично вернула последней.

Если владелец потерял именной сертификат, он может получить дубликат там, где покупал бумагу. Если банк отказал в этом, тоже придется обращаться в суд. Например, с заявлением о признании сертификата недействительным в суд в 2020 году обращалась жительница Омска. Восстановление прав по утраченному сертификату прошло успешно.

Делится ли сертификат при разводе

С точки зрения закона ценные бумаги — это имущество. Если имущество нажито во время брака, оно делится поровну между супругами. Если они не могут мирно договориться, деньги по сертификату поделит суд.

Даже если сертификат именной, но его покупали в браке, он считается совместно нажитым имуществом. Если сертификат купили до заключения брака, то делить его не придется: совместно нажитым имуществом это не считается.

Наследование сертификатов

Пока существовали сберегательные сертификаты на предъявителя, завещать их было легко: можно было просто передать их наследнику, а наследник мог получить деньги в любой момент.

Если сертификат хранится в банке, чтобы его получить, наследнику понадобится свидетельство о праве на наследство. Если наследников несколько и сберегательные сертификаты нельзя физически поделить между ними согласно завещанию, то наследники должны договориться о разделе наследственного имущества. Они заключают письменное соглашение и указывают, к кому переходят сберегательные сертификаты. Если письменного соглашения нет, то все наследники должны присутствовать при выдаче сертификатов с хранения.

С именными сертификатами все гораздо сложнее. Они должны быть включены в наследственную массу. Нотариус делает отметку на сертификате о переходе прав наследнику. Эта отметка имеет силу передаточной надписи. Получить деньги по именным сберегательным сертификатам до вступления в наследство не получится.

Обобщив определение, предоставленное в Гражданском кодексе РФ, можно сделать вывод, что депозитный и сберегательный сертификаты это по сути привычные нам банковские вклады: физическое или юридическое лицо отдает деньги в банк, а взамен получает бумажку (договор) с указанной суммой вклада и процентами, которые сможет получить. Однако раз этот инструмент существует параллельно с банковским депозитом, то очевидно имеет свои особенности, о которых мы и поговорим.

Различия сберегательного и депозитного сертификата

Впервые депозитные сертификаты появились на свет лишь в начале 60-х годов 20 века. Утвердившись в Соединенных Штатах Америки, они быстро начали распространяться по всему миру и уже в 1968 году смогли пополнить список ценных бумаг банков Великобритании.

С тех пор используются самые различные вариации сертификатов, начиная с Канады, Австралии и Новой Зеландии, в которых они именуются «срочными депозитными вкладами». В США с обозначением «временные депозитные вклады» это один из важнейших сберегательных инструментов, процентные ставки по которым близки к уровню казначейских векселей. И заканчивая Англией, где эти сертификаты приравняли к облигациям.

До нас они добирались достаточно долго и только в 1992 году, письмом ЦБ России, были признаны на законодательном уровне. Основные различия между депозитным и сберегательным сертификатом представлены в таблице:

Номинал депозитного сертификата обычно кратен 10 000 рублей, например 50 000 р. Но законодательно минимальной величины номинала для сертификатов нет. Таблица выше показывает два важных отличия между сертификатами:

- по типу вкладчика (физическое или юридическое лицо)

- по максимальному сроку обращения: до одного года или до трех лет.

Помимо этого важен порядок владения сертификатом:

Привязывается к определенному лицуМожет предъявить любое физическое лицо или ИП

В случае пропажи легко восстанавливается при обращении в эмиссионный банкЕсли с ним что-то случится, то восстанавливать придется в судебном порядке

Застрахован наравне с банковскими вкладамиНе застрахован

Может выступать как средство для платежа

Иначе говоря, сертификат на предъявителя можно передавать другим лицам. Следует отметить, что именной сертификат тоже может передаваться другому лицу, но это должно быть юридически оформлено как уступка права требования. Подавляющее большинство выпущенных сберегательных сертификатов было на предъявителя и если нет уточнения, то имеется в виду этот вариант. Другие особенности:

- Получателями депозитного сертификата могут являться только юридические лица, официально зарегистрированные на территории нашей страны. Но если он был выпущен на предъявителя, то предъявить его может любое лицо

- Депозитные сертификаты как правило выпускаются в рублях

- Погасить бумагу возможно в любом филиале или отделении вашего банка, тогда как при закрытии депозитного вклада может понадобиться обратиться именно в то отделение, где он был открыт

- Его можно предъявить к погашению до срока его истечения, однако в этом случае вся сумма, удостоверяемая сертификатом, будет рассматриваться как вклад до востребования с минимальной ставкой

- Если сертификат на предъявителя менял владельцев, то в отдельном поле на обороте или в дополнительном приложении к бумаге может быть сделана соответствующая заметка

- По истечении срока действия сертификата он становится бумагой до востребования. Иначе говоря, новые проценты не набегают, но оговоренные обязательства должны выплачиваться в полном объеме. Так, при вкладе 100 000 рублей и ставке 10% сроком на 3 года получается 130 000 рублей — которые можно забрать и через 3 года, и через 10 лет в любом отделении банка, который выдал сберегательный сертификат

- Ставка по сертификату может зависеть от размера внесенных средств. Чем выше сумма — тем больше ставка банка-эмитента

Кому доступен выпуск сертификатов?

Выпуск сертификатов доступен банкам:

- Осуществляющим непрерывную деятельность, как минимум, в течение двух лет

- С годовой финансовой отчетностью, подтвержденной проверкой аудиторов

- В течение длительного времени соблюдавшим необходимые требования и нормативы, относящиеся к их резервам

Следует отметить, что по сравнению с обычными облигациями, выпуск сертификатов является во всех отношениях менее затратным процессом по нескольким причинам:

- Банк сам определяет условия эмиссии, проходя процедуру согласования и утверждения этой бумаги в ЦБ РФ

- Для сертификатов «на предъявителя» отсутствуют обязательные страховые гарантии

- Не взимается налог на операции с ценными бумагами

Обязательные реквизиты бланка сертификата

- Название документа

- Зарегистрированная дата внесения денежных средств на ваш депозит

- Величина внесенного депозита

- Неукоснительное обязательство вашего банка вернуть средства, внесенные в качестве депозита

- Число, когда держатель сможет востребовать сумму по сертификату

- Годовая процентная ставка за использование банком вашего депозита

- Точный адрес, а также наименование эмиссионного банка

Что можно сделать с сертификатом на предъявителя?

- Его можно подарить, например молодоженам на свадьбу — это выглядит несколько эффектнее, чем деньги в конверте

- Его можно передать по наследству без составления завещания

- Его возможно использовать в качестве залога при получении кредита, с учетом набегающих по сертификату процентов

- Он подходит и для совершения коммерческих сделок, например при приобретении недвижимости

- Он не делится при разводе и не подлежит наложению ареста со стороны властей, поскольку нет явного собственника

Статистика обращения сберегательных сертификатов

Статистика данного вида сертификатов в России выглядит весьма интересно:

Как видно, с 2013 года происходит резкий всплеск интереса к инструменту. Он, конечно, все равно был не конкурент банковским депозитам, но объем выпуска составлял уже не доли процента, как раньше. При этом интерес к депозитным сертификатам не менялся, т.е. остался на минимальном уровне.

В чем заключался интерес самых банков? Им не нужно было делать с безличных сертификатов отчисления в АСВ, которые делаются со стандартных депозитов, а Центробанк гораздо более лоялен к процентной ставке по такому сертификату. Срок сберегательных сертификатов часто ставился 3 года, что длиннее большинства депозитов. Т.е. банк получал так называемые «длинные деньги». И поскольку есть вероятность утери сертификата, досрочного погашения (банк фактически освобождается от процентов) или обращения за деньгами значительно позднее, чем в дату востребования, банк снова получал дополнительный плюс.

С 1 июня 2018 года

С первого июня 2018 года вступили в силу поправки в ГК РФ, которые исключили возможность выпуска сертификатов на предъявителя. Теперь они могут быть только именными. По официальной версии, это было сделано в рамках борьбы с коррупцией. Причем к именным сертификатам банки интереса не проявили и многие после выхода поправок просто полностью свернули это направление.

Почему? Именные сертификаты положено страховать, а в случае утери его несложно восстановить и лишить банк выгоды. Таким образом, им остается обслуживать лишь те выпуски, которые сейчас в обращении, и по ним можно судить о разнице с депозитом:

- Сбербанк: 6,1%, по вкладам около 4,5% годовых

- Ак Барс: 7,5%, по срочным вкладам 6% годовых

- УБРР: 7,25%, тогда как по вкладам до 5,25% годовых

Депозитный и сберегательный сертификат это продукт, включающий свойства как банковских вкладов, так и облигаций. В последнем случае общим была возможность владения ценной бумагой разными лицами, хотя новый владелец облигации должен выплатить прежнему собственнику накопленный купонный доход. Именной сертификат очень похож на депозит и вряд ли будет востребован населением и инвесторами.

Что такое банковский сертификат. Описание и определение термина.

Банковский сертификат – ценная бумага, которая подтверждает размещение денежной суммы в банке и право бенефициара (владельца) такого сертификата на получение номинальной суммы вклада и процентов, которые начислены по нему, по наступлению установленного срока.

Банковские сертификаты отличают депозитные и сберегательные. Депозитный сертификат – ценная бумага, предназначенная для юридических лиц, срок существования которой не больше одного года.

Сберегательный сертификат – ценная бумага, предназначенная для физических лиц, срок существования которой не больше трех лет.

Рассмотрим, более детально, чзначит банковский сертификат. Кроме пластиковых карт, вкладов, кредитов, у банков есть и другие не менее интересные, но не такие известные широкому кругу финансовые инструменты. К примеру, сберегательный сертификат. В чем его суть и что это такое?

Банковский сертификат — ценная бумага, которая говорит о размещении в банке денег, и удостоверяет право ее бенефициара (владельца) на получение суммы ее номинала и процентов, начисленных по ней.

Такой сертификат является документом, который удостоверяет сумму и факт внесенного в банк вклада, и право держателя (владельца) сертификата на получение суммы вклада вместе с процентами по вкладу по завершении установленного срока. Средства в согласии со сертификатом можно получить в любом филиале банка, который выдал сертификат.

Отличия депозитного и сберегательного сертификатов

Различают депозитный и сберегательный сертификаты. Депозитный сертификат — ценная бумага, которая предназначается для юридических лиц. Ее могут выпускать на период времени до одного года. Сберегательный сертификат — ценная бумага, которая предназначается для физических лиц. Ее могут выпускать на период времени до трех лет.

Разница меж сберегательными и депозитными сертификатами заключена лишь в том, что депозитные сертификаты предназначаются для обслуживания юридических лиц, а сберегательные – для обслуживания физических лиц. Условия выпуска и тех, и других сертификатов и условия их обращения не отличаются друг от друга ничем.

Выпуск банковских сертификатов выполняется на основе условий обращения и выпуска банковских сертификатов, которые утверждены правлением банка и прошли в установленном порядке согласование с Банком России.

Сберегательные сертификаты выпускают на конкретные суммы, к примеру, 1000, 10000, 50 000, 100000 рублей и т. д. Но по желанию вкладчиков некоторые банки выписывают данный документ на любую сумму.

Банк, чтобы выпустить сертификаты, обязан получить разрешение у Центрального Банка России.

Особенности банковских сертификатов

Банковские сертификаты не могут служить ни платежным, ни расчетным средством за услуги и товары. По сертификатам начисляют купонный процент.

Бумаги бывают на предъявителя и именными. Именные сертификаты передают другим лицам при помощи цессии, предъявительские — обычным вручением.

Права по сберегательным и депозитным сертификатам могут переходить от одного лица к другому. В первом случае, чтобы уступить права требования (передать) эту ценную бумагу для получения банковских процентов и средств, достаточно просто ее вручить другому человеку. А вот когда речь идет об именном документе, то его передача должна быть зафиксирована на обратной стороне ценной бумаги двусторонним соглашением меж новым и прежним владельцем сертификата.

Чтобы получить по сертификату деньги, нужно предъявить его в любом отделении банка-эмитента или филиале. Банк при этом должен оплатить владельцу ценной бумаги всю сумму, которая причитается ему, и фиксированные проценты, которые указаны в сертификате. Это значит, что ставка не может быть банком изменена в течение периода обращения сертификата.

Необходимо заметить и такое обстоятельство: при оформлении банковского сертификата за собственником остается право его досрочного предъявления к оплате. Но в этом случае внесенную сумму будут рассматривать банком, как вклад до востребования и, следовательно, проценты по нему будут значительно меньше, чем тех, что в сертификате указаны.

Каждый сберегательный сертификат является срочным, так как его выдают на конкретный срок (90, 180 дней и т. д.) и может быть номинирован только в рублях.

Этот банковский продукт достаточно новый на российском рынке, но его популярность всегда растет, особенно популярность сберегательных сертификатов.

В чём удобство банковских сертификатов

Удобство банковских сертификатов применения в том, что сертификат в себе соединяет свойства ценной бумаги и банковского вклада. Но есть и нюансы, которыми отличаются эти два финансовых инструмента. Так, получая сберегательный сертификат, должны знать, что становитесь обладателем ценной бумаги, у которой есть определенная стоимость и может применяться по вашему усмотрению. Процентная ставка по сертификату фиксирована и выплачивается в момент погашения сертификата.

Сертификат возможно передать другому лицу, завещать или подарить. Когда сертификат оформляется на предъявителя, никаких действий, помимо вручения сертификата, проводить не нужно. Для именного сертификата проводится процедура оформления уступки требования (цессии).

Еще одно назначение сертификатов – они применяются, как залог при получении кредита, в данной ситуации сам сертификат передают на хранение в банк, в котором клиент получает ссуду. Кстати, применение сберегательного сертификата, как предмета залога дает заемщику возможность уменьшить по кредиту процентную ставку.

Достоинства сертификатов

Явным достоинством сертификата является то, что эти ценные бумаги к оплате принимают любые учреждения банка-эмитента, а вклад возможно получить лишь в том отделении, где его открыли. Это увеличивает возможность применения сертификата и дает возможность рассматривать его в качестве аналога дорожного чека или пластиковой карты, использование которых проводится независимо от места их выдачи и оформления.

Банковский сертификат может при необходимости выступать, как средства расчетов. Но сберегательный сертификат, как и всякий другой финансовый альтернативный инструмент, имеет ряд недостатков. Так, к примеру, закон «О страховании вкладов» не распространяется на предъявительские сертификаты. Это означает, что когда вы владеете ценной бумагой и банк, который выпустил ее, обанкротился или лицензия у него отозвана, то вы не получите по сертификату страхового возмещения. Выручить собственные деньги можно лишь в порядке очереди кредиторов. Обычно это происходит не ранее чем спустя полгода после банкротства. К тому же, когда у обанкротившегося банка для исполнения всех обязательств активов (имущества, денег и т. д.) не хватит, можно получить денег меньше, чем вложили. Именные сертификаты не подвержены таким рискам. Их владельцы при появлении проблем с банком могут не волноваться. Они, как и обыкновеннные вкладчики, получают страховую выплату, которая гарантирована законом.

Недостатки банковских сертификатов

Назовем еще один недостаток данного финансового инструмента — сохранность банковского сертификата. Его могут украсть, или собственник может просто его потерять, что актуально в первую очередь для сертификатов на предъявителя. Ведь им с легкостью может воспользоваться любой человек (укравший или нашедший сертификат), конвертировав досрочно в деньги. При этом со стороны банка-эмитента к гражданину, который предъявил ценную бумагу, не будет никаких вопросов. Помимо этого, доходы по сертификатам облагают налогом.

Самой большой популярностью пользуются сертификаты Сбербанка России. Ставка по ним соответствует примерно ставке по депозитным вкладам или немного ее превышает, правда, по сертификатам не предусматривается капитализация процентов, так как ставка является фиксированной. Сберегательный банк России выпускает лишь сертификаты «на предъявителя»

Таким образом, банковский сертификат – ценная бумага, которая удостоверяет сумму вклада, который внесен в банк, и права правопреемника или владельца на получение вклада и процентов, которые предусмотрены сертификатом, по истечении установленного срока.

Деятельность по управлению на РЦБ ценными бумагами

Сущность деятельности рынка ценных бумаг сводится к действию эмитентов, то есть тех его субъектов, которые ценные бумаги выпускают, и инвесторов – физических или юридических лиц, которые приобретают ценные бумаги за свой счет и от своего имени.

Среди инвесторов можно выделить институционных инвесторов. Под ними подразумеваются организации, которые располагают огромными свободными денежными средствами, которые можно инвестировать в ценные бумаги. К институционным инвесторам относят, помимо пенсионных фондов, страховых компаний, разных кредитных организаций и коммерческие банки. Связь между инвестором и эмитентом проводится при помощи разных субъектов фондового рынка: от брокерских контор, ориентированных преимущественно на быструю выгоду от спекуляции ценными бумагами, до инвестиционных банков и инвестиционных фондов, чья инвестиционная стратегия нацеливается на долгосрочную перспективу.

На рынке ценных бумаг отличают три главных формы деятельности: частную, государственную; профессиональную. Государственной деятельностью на рынке ценных бумаг заняты Совет Федерации, Президент РФ, Правительство РФ, Государственная Дума, ФСФР, Министерство финансов, Центральный банк и др., областные администрации. На рынке ценных бумаг частной деятельностью занимаются другие участники рынка, которых не относят к профессиональным участникам и у них нет лицензии на право вести профессиональную деятельность на рынке. К профессиональной деятельности относят работу фондовых бирж, фондовых отделов валютных и товарных бирж, инвестиционных компаний и фондов, дилеров, брокеров, специализированных реестродержателей, лиц, занимающихся профессионально депозитарной деятельностью, аудитом операций с ценными бумагами, клирингом и др.

Профессиональных участников фондового рынка по характеру функций, исполняемых ими, можно поделить на такие большие группы:

- операторы (основная группа), которые осуществляющие сделки купли-продажи ценных бумаг. Они выполняют данные операции на торговых фондовых площадках;

- инфраструктура — клиринговые организации, депозитарии и банки, которые осуществляют учет взаимных обязательств и передвижение права собственности на ценные бумаги и денежных средств меж участниками сделки; регистраторы (реестродержатели), осуществляют соответствующие записи в реестре владельцев ценных бумаг;

- организаторы работы торговых площадок.

Функции участников рынка ценных бумаг

Рассмотрим функции профессиональных участников рынка ценных бумаг.

Операторы заключают сделки купли-продажи ценных бумаг — компании, брокеры, дилеры, которые осуществляют доверительное управление денежными средствами, предоставленными им.

Брокерская деятельность определяет выполнение операций с ценными бумагами в интересах клиента по договору комиссии или договору поручения. Брокер действует по договору поручения в качестве поверенного, то есть он оформляет сделку за его счет и от имени клиента. Задача брокера в этом случае отыскать для клиента ценные бумаги, которые бы его устраивали по цене, или по поручению клиента продать ценные бумаги, принадлежащие ему, по указанной цене. Брокер на основании договора поручения оказывает клиенту услуги по покупке ценных бумаг. Отыскав на рынке бумаги, необходимые клиенту, брокер заключает от его имени договор с владельцем ценных бумаг, а клиент оплачивает со своего счета их приобретение. Брокер за свои услуги получает комиссионное вознаграждение. Когда клиент дает поручение продать ценные бумаги, то сделка выполняется по той же схеме. Клиент в этом случае поставляет покупателю ценные бумаги, а последний производит их оплату.

Проводя сделку по договору комиссии, брокер в качестве комиссионера действует и оформляет сделку от собственного имени, но за счет клиента. В этом случае клиент, оформив договор комиссии с брокером, перечисляет ему деньги на покупку ценных бумаг (поставляет ценные бумаги брокеру для продажи), которые учитываются у брокера на забалансовых счетах «депо». Деньги перечисляют частично или в полном объеме в согласии с условиями договора. Брокер должен вести раздельный учет средств клиента и собственных средств. По договору комиссии можно предусмотреть, что брокер может хранить денежные средства клиента, которые предназначаются для покупки ценных бумаг или получены от продажи ценных бумаг. Брокер эти деньги может использовать для того, чтобы получить прибыль, когда это предусматривается договором комиссии. Брокер обязан часть этой прибыли перечислить на счет клиента.

Как проводится дилерская деятельность

Дилерская деятельность заключается в купле-продаже ценных бумаг юридическим лицом от собственного имени и за свой счет при помощи публичного объявления цен покупки (продажи) с обязательством выполнения сделок по объявленным ценам. Дилером может выступать лишь юридическое лицо. На дилера возлагают самая важная функция – поддержание фондового рынка. Принимая на себя по котировке ценных бумаг обязательства, дилеры формируют на фондовом рынке уровень цен. Эти цены подлежат публичной котировке, то есть они объявляются на рынке и доступны не лишь дилерам, но и широкому кругу инвесторов. Дилер, объявляя публичные котировки, может сообщить и прочие существенные условия: число продаваемых (покупаемых) ценных бумаг, срок действия объявленных цен и так далее. Участник рынка, зная об условиях выполнения сделки, осуществляет их и, когда они его устраивают, оформляет сделку с дилером на предложенных условиях. Дилер должен исполнить эту сделку.

Проводя котировки ценных бумаг, дилер обладает обычно информацией о состоянии эмитента. Но эта информация доступна не всегда широкому кругу участников рынка. Потому на дилера возлагают обязанность раскрыть информацию об эмитенте и консультировать клиентов в отношении вопросов приобретения определенных ценных бумаг. Дилерская деятельность как по операциям с ценными государственными бумагам, так и по операциям с корпоративными ценными бумагами необходимо лицензировать. Для обеспечения гарантий выполнения сделок дилер обязан иметь достаточный собственный капитал. Если дилер совмещает собственную деятельность с брокерской, то он должен:

- доводить до клиентов всю нужную информацию о состоянии эмитентов, рынка, ценах предложения и спроса, риска др.

- обеспечивать собственным клиентам самые лучшие условия выполнения сделок;

- действовать только в интересах клиента.

Сберсертификат в 2019 году

С лета 2018 года Сбербанк перестал выпускать сберегательные сертификаты. Это произошло из-за изменений внесенных законодателями в Гражданский Кодекс РФ. Согласно новой редакции в России запрещена реализация сертификатов на предъявителя.

Но обналичивание сертификатов, которые были приобретены до 1 июня 2018 года, продолжается. Владелец может погасить сертификат, если перед этим позвонит по горячей линии Сбербанка. Менеджеры проконсультируют, в каком отделении банка можно осуществить погашение. Сертификаты, которые находятся на хранении в банковском учреждении, тоже можно забрать и погасить. За несколько дней до предполагаемой выдачи потребуется позвонить в отделение и предупредить о своем намерении. Но, начиная с 1.06.2018 г., бланки на хранение Сбер уже не принимает. Получить деньги по имеющейся ценной бумаге можно только в определенных офисах Сбербанка, в других банках документ не принимают.

В случае если сберсертификат потерян, необходимо сообщить об этом в отделение банка. Если владелец не помнит номер бумаги, потребуется составить заявление в суд на восстановление доступа. Сбербанк оформлял клиента только сертификаты на предъявителя. Выпуск именных сберегательных сертификатов финансовая организация не осуществляла. Поэтому подтверждение прав на владение и проходит в таком порядке.

Условия, принятые в 2017 году

По сберегательным ценным бумагам, выпущенным Сбербанком, на 2017 год действовали такие условия:

- Валюта, в которой выпускали сертификаты — только российские рубли.

- Срок действия: минимум 91 день, максимум 1095 дней.

- Продлить сертификат невозможно.

- Минимальная сумма, на которую оформляли ценную бумагу — 10 тыс. рублей.

- По бумагам установлены фиксированные ставки. Процент определялся при оформлении сертификата.

- Проценты по договору начисляют по окончанию действия бумаги.

При оформлении сертификата всегда важно перепроверять все записанные реквизиты. Документа с неправильными сведениями считается недействительным. Если ошибка будет обнаружена при погашении, то ценная бумага утратит свою стоимость и начисленные проценты.

Информация на бланке

На бланке сертификата вписаны такие сведения:

- название ценной бумаги — Сберегательный сертификат на предъявителя;

- дата внесения суммы вклада;

- размер вклада, прописанный буквами и цифрами;

- процентная ставка по сумме сертификата;

- сумма дохода по процентам;

- дата выдачи ценной бумаги.

Сертификат подписан обеими сторонами и скреплен подписями и печатью банка. Только в этом случае бумага считается действительной. Если хоть одного из перечисленных реквизитов нет, то документ утрачивает силу.

Доходность по ценной бумаге

В 2017 году действовали следующие тарифы по вкладам по сберсертификатам Сбера:

Срок

10000-50000

50000-1000000

1000000-8000000

8000000-100000000

Больше 100 млн. рублей

Доход от процентов начисляют и выплачивают в конце срока действия вклада. Причем в период действия программы проценты по сберегательным сертификатам были выше, чем по обычным банковским вкладам.

Особенности сберсертификатов

Одна из особенностей сберсертификатов в том, что ценная бумага подлежит аресту или конфискации, а также участвует в разделе имущества при разводе. Но это происходит только тогда, когда владелец поручает хранение сертификата Сбербанку. Когда бланк находится на руках у вкладчика, ее невозможно арестовать или конфисковать. В разделе имущества ценная бумага также не участвует.

Забрать начисленные по сертификату проценты вправе и лицо, не достигшее 18 лет, но только в двух случаях:

- если несовершеннолетний самостоятельно оформлял ценную бумагу;

- если родители или другие законные опекуны написали разрешение на выдачу средств.

Преимущество сертификатов по сравнению с традиционным вкладом в том, что по ценным бумагам можно было получить более высокий доход. При личном хранении бланк можно передавать другому человеку без нотариального заверения и других официальных разрешений.

Негативные черты сберегательных сертификатов Сбербанка РФ:

- При хранении дома возникает большой риск потерять средства. В ситуации, когда ценная бумага попадет в руки другому лицу, владелец утрачивает право на вложенные и накопленные средства. Мошенники могут свободно изъять деньги в отделении банка при предъявлении сертификата.

- Вложенные по программе сертификатов деньги не подлежат обязательному страхованию, как деньги во вкладах. Если финансовая организация обанкротится или потеряет лицензию на осуществление деятельности, средства не вернут владельцу.

Еще один весомый недостаток в том, что вернуть деньги по документу можно не во всех отделениях Сбербанка. Возможно, придется ехать в другую часть города только для того, чтобы обналичить сберсертификат.

Погашение сберсертификата

Сумма, которую владелец получит при обналичивании сберегательного сертификата, зависит от даты:

- досрочное изъятие — клиент получает доход по сниженной процентной ставке и внесенную сумму вклада;

- при погашении в дату окончания действия документа — владельцу выдают сумма вклада и доход согласно фиксированной процентной ставке;

- при просроченном изъятии средств — держателю положены к выдаче сумма вклада и проценты, накопленные до даты окончания действия ценной бумаги.

Погасить вклад по ценной бумаге можно только в отделениях Сбера, которые осуществляют операции с денежными сертификатами. Для получения денег нужно предъявить гражданство РФ или загранпаспорт для подтверждения личности и оригинал сертификата. Деньги выдают либо наличными, либо перечисляют на лицевой счет.

Если сертификат случайно постирали, разорвали или он пришел в негодность по каким-либо другим причинам, принесите то, что от него осталось в отделение. Сотрудники финансового учреждения проведут экспертизу. Если получится доказать подлинность документа, специалисты выдадут новый экземпляр или деньги.

Условия для пенсионеров

Приобрести сертификат до 1 июня 2018 года могли любые физические лица, и пенсионеры в том числе. При этом для пожилых людей Сбербанк не предусматривал льгот или повышенных ставок по сберсертификату, как при открытии депозитного счета.

Преимущество ценной бумаги по сравнению с обычным вкладом в том, что ее пожилой человек может передать по наследству. Если сертификат владелец хранит у себя дома, то завещание на документ оформлять не нужно. Достаточно просто передать его в руки наследнику. Но если сертификат находится в банке на хранении, для получения бумаги наследник предъявляет документ, который подтверждает право на наследование. Если ценную бумагу передали по наследству ребенку до 18 лет, то для того, чтобы погасить сертификат, нужно письменное одобрение от родителей.

В случае если в завещании не указано, кому достаются сертификаты, наследники самостоятельно решают вопрос о разделе ценных бумаг или же все лично присутствуют при выдаче бланков.

Альтернативные продукты

Альтернатива сберегательных сертификатов — обычный банковский вклад. Сбербанк предлагает несколько вариантов депозитов для вкладчика. Максимальная процентная ставка по вкладу на текущий момент составляет 5,85%.

По некоторым депозитным счетам доступна услуга капитализации процентов. Это позволяет вкладчикам получить максимальный доход с депозита.

Если вклад не кажется таким привлекательным, то можно заняться инвестированием. Сбербанк предлагает клиентам открывать индивидуальные инвестиционные счета. При этом виде вложения можно не только заработать на операциях с ценными бумагами на фондовом рынке, но и вернуть 13% уплаченного НДФЛ. За счет возврата вычета получится увеличить доходность собственных средств на 52 тысячи рублей в год.

Что такое депозит, чем он отличается от вклада и как рассчитать доход по базовой и эффективной ставке — в ликбезе «РБК Инвестиций»

В этой статье:

Что такое депозит

Депозит — это передача денег или других ценностей на хранение в финансовые учреждения на оговоренных условиях.

Чем депозит отличается от вклада

Депозит — общее понятие, финансовый термин, включающий в себя как банковские вклады физических лиц, так и передачу других видов ценностей от юридических лиц в банк или депозитарий. Понятие «вклад» может применяться исключительно к передаче денежных средств физическими лицами в банк, но это же действие можно называть депозитом. Передача в финансовые организации

ценных бумаг

, драгоценных металлов, предметов искусства и других ценностей может называться только депозитом.

- Кто: физическое лицо

- Что: денежные средства

- Куда: банк

- Зачем: хранение, сбережение, приумножение средств

- Кто: юридическое лицо, физическое лицо

- Что: денежные средства, другие ценности

- Куда: банк, депозитарий

- Зачем: хранение, сбережение, приумножение средств, обеспечение сделок, сохранность ценностей

Чаще всего понятие банковский вклад (депозит) подразумевает передачу денежных средств банку под процент с условиями возврата, определенными в договоре.